Viele Anfänger stellen sich die Frage, ob es überhaupt möglich ist, erfolgreich neben dem Beruf Forex Trading zu betreiben.

Zusammengefasst lässt sich sagen, dass es definitiv möglich ist, neben dem regulären Beruf erfolgreich Forex zu traden.

Das Problem dabei ist, dass berufstätige oft weniger Zeit haben, sich um das Trading zu kümmern.

Ich würde schätzen, dass Berufstätige oft nur max. 1 Stunde am Tag Zeit haben, sich mit den Märkten zu beschäftigen.

Aus dem Grund kann für einen Berufstätigen kein Daytrading infrage kommen.

Es müssen längere Zeiteinheiten gehandelt werden.

Dabei muss beachtet werden, dass durch den langen Zeithorizont Einflussfaktoren wie die konjunkturelle Entwicklung von Währungsräumen, Zinsniveaus usw. beachtet werden müssen.

Auch stellt sich die Frage, welche Strategie und welches Money Management am besten dafür geeignet sind.

Ich zeige euch auch, wie ich es mache.

Inhalt

- 1 Wie kann ich erfolgreich nebenberuflich handeln?

- 2 Wie handeln wir den Markt auf langfristige Sicht?

- 3 Wie mache ich das mit der Charttechnik?

- 4 Welches Moneymanagement und welches Riskmanagement führen zum Erfolg?

- 5 Welche Einflussfaktoren bewegen die Märkte?

- 6 Welche brokerrelevanten Faktoren sind zu beachten?

Wie kann ich erfolgreich nebenberuflich handeln?

Da man als Berufstätiger wenig Zeit hat, werde ich in diesem Artikel auf das Swingtrading eingehen.

Dabei werde ich meine eigene Herangehensweise beim Swingtrading vorstellen.

Zunächst einmal eine Definition, was man überhaupt unter Swingtrading versteht.

Anders als beim Daytrading werden Positionen beim Swingtrading über mehrere Tage gehalten.

Durch den längeren Zeitraum ist das Handeln nicht so zeitintensiv und der Stressfaktor sinkt.

Das soll aber nicht heißen, dass man eine Position nie gleich nach Eröffnung wieder schließen darf.

Gerade wenn Positionen gleich nach Eröffnung gegen einen laufen, sollen diese unmittelbar geschlossen werden.

Wie handeln wir den Markt auf langfristige Sicht?

Es geht bei diesem Konzept darum, Gewinnpositionen zu pyramidisieren und Verlustpositionen so schnell wie möglich zu schließen.

Viele Fragen sich, wie genau das gemeint ist.

Das Grundkonzept wurde sehr gut im Forum Forexfactory erklärt.

Dabei geht es darum, Gewinnpositionen durch Zukauf überproportional wachsen zu lassen.

Das ist der entscheidende Grund, weshalb diese Herangehensweise überhaupt funktioniert.

Es werden nämlich wichtige Riskmanagement Konzepte integriert.

So bleiben Verluste linear konstant klein.

Und Gewinner wachsen überproportional.

In einem Trend baut ihr viele Gewinnpositionen auf, die euer Konto überproportional wachsen lassen.

Sobald der Trend dreht und gegen euch läuft, sitzt ihr auf großen Gewinnpositionen, die immer kleiner werden und somit gefährdet sind.

Es ist aber wichtig die alten Gewinnpositionen nicht zu schließen, sondern neue Positionen aufzubauen um die alten somit zu hedgen.

Es ist anzumerken, dass bei diesem Ansatz längere Verlustserien einkalkuliert werden müssen, die den einen oder anderen sicher nervös machen.

Wenn der Markt dann allerdings anfängt in einen Trend überzugehen, werden die kumulierten Verluste durch ein Mehrfaches von den Gewinnern gedeckt.

Devisenmärkte befinden sich die meiste Zeit in Seitwertsphasen.

In diesen Phasen geht es darum, möglichst wenig Geld zu verlieren, um anschließend in den Trendphasen so viel wie nur möglich zu gewinnen.

Wie mache ich das mit der Charttechnik?

Zur Charttechnik lässt sich sagen, dass diese hauptsächlich für das Riskmanagement herangezogen werden soll.

Aus dem Grund sollte bezüglich der Einstiege nicht so viel Wert auf die Charttechnik gelegt werden.

Vielmehr ist der richtige Ausstieg entscheidend.

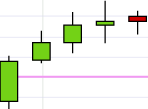

Wie bereits angesprochen, möchte ich die Charttechnik mit dem .00 Konzept von pipeasy aus dem Forum Forexfactory veranschaulichen.

Wie hier im unteren Chart deutlich wird, habe ich eine horizontale Linie alle vollen 100 Pips eingezeichnet.

Diese Linien bilden oft psychologisch wichtige Marken ab, an denen der Kurs abprallt oder diese mit höherem Momentum durchbricht.

Nun kann man sagen, dass immer, wenn der Kurs von einer Linie kommt und eine Linie, die drüber oder drunter liegt, berührt und mit Momentum durchbricht, eine Position aufgebaut werden kann.

Als Beispiel:

Steigt der Kurs von 1.1600 auf 1.1700, kann eine Position aufgebaut werden.

Dabei werden zwei gleichgroße Positionen aufgebaut, die zusammen max. 5 Prozent eures Kapitals ausmachen.

Nutzt zur Kalkulation meinen Positionsgrößenrechner.

Bewegt sich der Kurs um 100 Punkte in den Gewinn, schließt ihr eine von euren zwei Positionen und lässt die andere Position laufen.

Das hat den Vorteil, dass ihr keine Verluste mehr mit der noch offenen Position machen könnt.

Läuft diese nämlich in den SL habt ihr mit einer Position 100 Pips gewonnen und mit der anderen 100 Pips verloren.

Somit seid ihr also auf Break Even.

Läuft der Kurs gleich nach Eröffnung um 100 Pips gegen euch, habt ihr mit beiden Positionen einen Verlust von 200 Pips gemacht.

Diese simple Herangehensweise ist schon sehr profitabel.

In einem anderen Artikel werde ich noch bessere Einstiegsstrategien erläutern.

Aber gerade für Anfänger ist diese ziemlich einfach zu handhaben.

Welches Moneymanagement und welches Riskmanagement führen zum Erfolg?

Grundsätzlich ist das Money Management sehr wichtig.

Das Gesamtrisiko sollte, wie schon erwähnt, nicht mehr als 5 % des Depots betragen.

Beim Riskmanagement liegt die Kunst darin, eine Position, die gegen einen läuft zu verringern, sodass das ursprüngliche Risiko von 1 R geringer ausfällt.

Das sollte allerdings nicht gleich unmittelbar zu Beginn nach dem Positionsaufbau geschehen.

Die Verringerung sollte erst dann vorgenommen werden, wenn der Markt zusätzliche Informationen liefert, die eine Positionsverringerung auch erlauben.

Im Gegenzug sollte eine Position, die sich gut entwickelt und in einem übergeordneten Trend aufgebaut wurde, mit zusätzlichen Positionen ausgebaut/pyramidisiert werden.

Wie genau das aussehen soll, werde ich in einem anderen Beitrag erklären.

Auf diesem Grundkonzept von Risk- und Moneymanagement sollten grundsätzlich alle Strategien aufgebaut werden.

Ganz nach dem Motto:

Gewinner laufen lassen und Verluste begrenzen.

Welche Einflussfaktoren bewegen die Märkte?

Wie schon in mehreren Beiträgen erklärt, zählen zu den Einflussfaktoren Punkte wie, politische Entscheidungen, Zentralbank Entscheidungen, Rohstoffpreise, Aktienmärkte und natürlich Katastrophen aller Art.

Es ist z. B. bei dem Punkt Zinsentscheidungen von Zentralbanken zu erkennen, dass Kapitalmarktteilnehmer immer in diesem Währungsraum investieren, wo es am meisten Zinsen gibt.

Erhöht die USA den Leitzins beispielsweise um 1 Prozent und liegt dieser somit höher als der Zins im Euroraum, dann fangen Marktteilnehmer an in den US Währungsraum zu investieren, da es dort aufgrund der höheren Zinsen lukrativer ist.

Ähnlich verhält es sich mit den Aktienmärkten.

Kollabieren die Aktienmärkte im europäischen Währungsraum, dann schwächt es oft auch den Euro.

Politische Entscheidungen wie Zölle, Währungsräume usw. sollten ebenfalls beachtet werden.

Welche brokerrelevanten Faktoren sind zu beachten?

Wie ihr sicher schon vermuten könnt, ist beim nebenberuflichen Handeln, die richtige Brokerwahl genauso wichtig, wie beim hauptberuflichen Traden.

Da Handelsansätze gewählt werden müssen, die eine Positionshaltedauer über mehrere Tage beinhalten, spielen Faktoren wie der Spread und Slippage nicht so eine große Rolle wie beim Daytrading.

Das wichtigste Kriterium bei diesem speziellen Ansatz sollte sein, dass euch euer Broker das Hedging erlaubt.

Durch das Hedging werdet ihr so eure schon erzielten Gewinnpositionen absichern und neue Positionen aufbauen können, wenn der Markt gegen eure ursprünglichen Positionen läuft.

Ihr solltet beim Swingtrading auch CFD Broker vermeiden.

Diese bieten aufgrund der Konstruktion von CFDs oft keinen 24 Stunden Handel an.

Da ihr auch Positionen über mehrere Tage, oft sogar Wochen aufbaut, solltet ihr einen Broker mit geringen Swap Kosten bevorzugen.

Als Broker für das Swingtrading kann ich diesen empfehlen.